相続した実家を売却するための手順と節税対策

不動産を売却して現金化するメリットデメリット

相続時の不動産対策として、土地や建物を売却したほうがいい場合があります。

どんな場合に売ったほうがいいのか、売却することで起こるメリット・デメリットについて考えつつ、どういう土地から売るかも検討してみましょう。

相続した実家を売却することのメリット・デメリット

| メリット | デメリット |

| 現金化でき、相続を分けやすくなる | 所有権がなくなる(思い出なども消える) |

| 納税資金が準備できる | 収益が上がらなくなる |

| 維持管理が不要になる | 現金の方が相続税評価額が高い |

| メンテナンス費用・固定資産税がかからなくなる | 売却時に譲渡所得税がかかる |

売却して現金化すれば、納税資金に充てることも、複数の相続人に分けることも可能になります。一方で、売却してしまえば、所有権が残らない、収益が得られなくなる、譲渡所得税がかかるなどのデメリットも。不動産を持ち続ける場合は、固定資産税や都市計画税のほか、維持・メンテナンス費用も必要となるので、その点も問題です。

ただし、自分が生まれ育った自宅や、事業の創業地などは思い出もあり、持っていたいと思うのが心情ですので、税金やお金の問題だけでは割り切れない部分もあるので、よく考えてみる必要があります。

まずは、資産状況を把握し、誰にどう分けるのかを決めたうえで、相続税がいくらかかるのかを計算し、どの程度の納税資金が必要かを把握します。その後、売却する不動産を検討します。相続後の売却を前提としている場合は、売却予定の不動産を誰が引き継ぎ売却するのかを遺言書に残しておくとスムーズです。

相続前に売却すると、相続税の負担が重くなるという場合は、生前に不動産を売却しやすい形にしておく、生命保険で納税資金を確保するなどの対策をとっておきましょう。

リバースモーゲージを利用する方法も

両親が存命のうちは自宅を売却したくないという場合も多いようです。「相続後の売却を想定したうえで、自宅を担保にお金を借りる『リバースモーゲージ』を利用するなど、そのときにベストな不動産の活用方法を考えましょう」

売却を決めた場合は、複数の不動産会社に売却価格の査定を依頼する

売却すると決めたら、まず不動産業者に査定の依頼をしましょう。不動産鑑定士に依頼すると、結構、費用がかかります。

無料で複数の査定額を依頼できる、不動産一括査定サイトがあるのでこちらを利用することをおすすめします。複数の不動産会社から手軽に「机上査定」の額を知ることが出来きます。

また、国土交通省のホームページで公示価格を確認したり、不動産情報サイトなどで相場を調べ、複数の不動産業者に見積もりをとると、売却金額のだいたいの相場がわかります。

申告期限までに売却した価格が相続評価が以下なら減税に

相続をした不動産を売却する場合には、どんな手順を踏めばいいのか。より高く、スムーズに売るためには、生前からの準備が大事になります。売りにくい土地の対策も、相続対策をきっかけに活用方法を考えていきましょう。

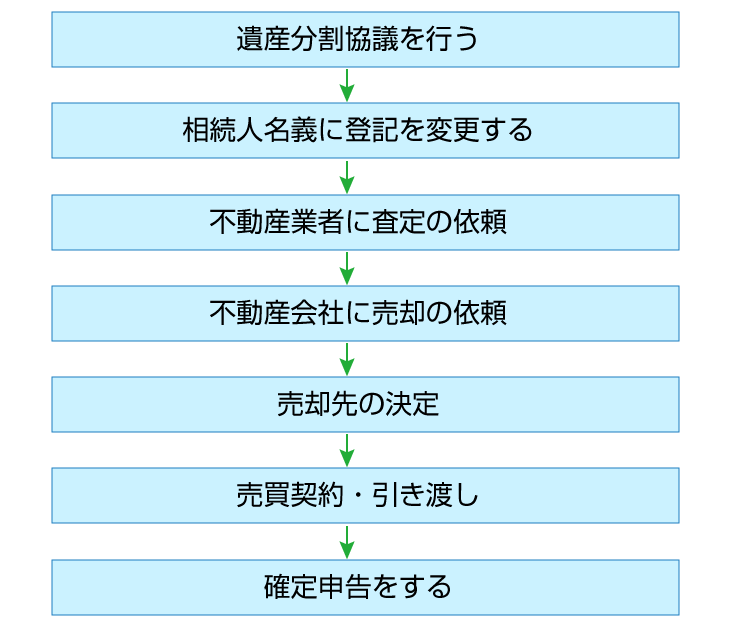

不動産を相続した後の売却の手順

相続後に不動産を売る場合は、遺産分剖協議を行い、誰がどの遺産を相続するかを決めたうえで、登記上の名義(所有者)を変更してからでないと売却できません。

所有者(登記上の名義人)が複数いる場合は、全員の意思確認が必要になり、売りにくくなるので、相続前に売っておく、あるいは、相続後に売却する土地は誰が相続するかを決めて遺言書を残し、速やかに売却する段取りをとっておくなど、事前の対策が必要になります。

不動産の査定後に売却が決定したら、売却の依頼をし、売却先を探してもらいます。無事に売却先が見つかれば、売買契約を交わし、物件の引き渡し、現金の入金となります。その後、必ず確定申告をして、譲渡所得税がかかる場合は納めましょう。

売却金額次第では、相続税が軽くなることも

土地には4つの価格があるといわれています。売却価格は時価。相場の変動があるので、そのときどきでいくらで売れるかはわかりません。公示価格は、不動産取引の参考にすることが多い価格で、国土交通省が公表している公的な土地評価額です。路線価は、公示価格の約80%とされ、相続税や贈与税の計算はこれに基づいて計算されます。公示価格の約70%とされるのが固定資産税評価額。3年間通して利用される数字のため、変動帽を考えて低めに設定されています。

基本的に相続税評価は時価で行われるものとされているため、申告期限までに土地を売却し、売却金額、か相続税評価額よりも低い場合は、その分減税できる可能性もでてきます。

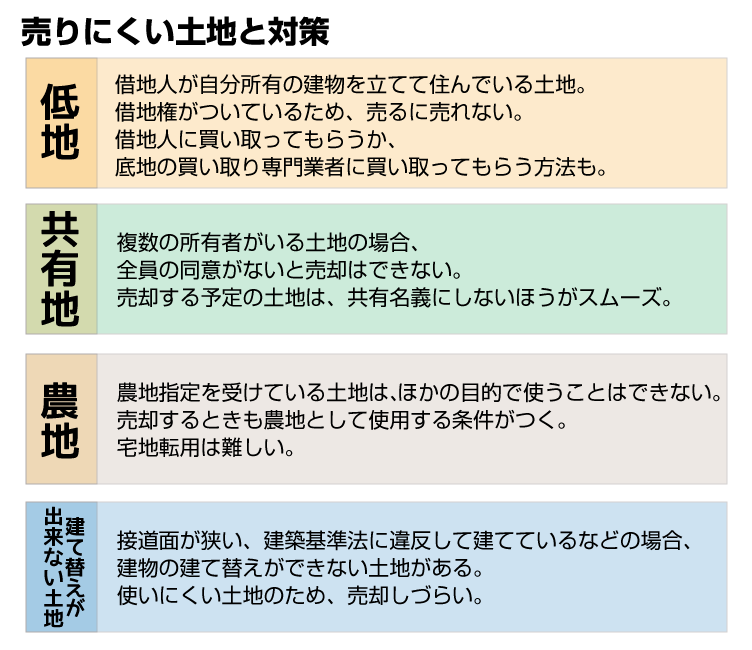

売りにくい土地は、相続前の売却を心がけて

底地、共有地、農地、建て替えが制限される土地などは、権利関係が難しかったり、活用方法に制限があるので、なかなか売却しにくいもの。売れるタイミングがあれば、積極的に手放し、相続時の税金や登記変更などの負担を軽くしておきたいものです。

底地は、売却価格よりも相続税評価額が高くなる場合もあるので、できるだけ相続前に処分しておきたいところ。相続したら、底地であっても登記の名義変更や、借地人への通知が必要となります。

相続後に売却するなら申告後に3年以内が有利

土地を売却する際にも税金がかかる。納税資金や遺産分割に役立てたいのなら、少しでも節税したいところ。

自分の場合に適用可能な特例などを知って、上手に活用しよう

不動産を売却すると譲渡所得税がかかる

不動産を売却する際には、譲渡所得税という税金がかかります。売却した年の1月1日時点で所有期間が5年以内なら、短期譲渡所得で税率は39%、5年超なら長期譲渡所得で税率は20%になります。

譲渡所得税の計算は、売却価格から必要経費を引いたものに税率をかけて算出します。特別控除が適用される場合は、その分も売却価格から差し引くことができます。売却する不動産を取得したときの金額がわかる売買契約書などがあれば、その金額が取得金額として認められます。

各種特例が使える場合は活用を

ただし、相続税を納税した後に不動産を売却する場合、相続税の申告期限(被相続人の死亡から10か月後)から3年以内に売却すれば、払った相続税の一部を売却の際の取得費に加算することができる「相続財産を譲渡した場合の取得貨の特例」が使えます。

相続や遺贈により財産を取得した者であり、その財産を取得した人に相続税が課税されていること、その財産を、相続開始のあった日の翌日から、相続税の申告期限の翌日以後3年老経過する日までに譲渡していることなどが、主な適用要件となっています。

この特例で取得費に含められるのは、土地等を売った人にかかった相続税額のうち、その人が相続により取得したすべての土地等に対応する額で、すべての相続税ではないので注意が必要です。

また、自宅を売却する場合には、本人の居住用であれば、「居住用財産を譲渡した場合の3000万円の特別控除の特例」が使えます。

自分が住んでいた家屋を売るか家屋とともにその敷地や借地権を売ること、以前住んでいた家屋や敷地権等の場合には、住まなくなった日から3年目の年の12月31日までに売ること、売った年の前年及び前々年にこの特例またはマイホームの買換えやマイホームの交換の特例もしくはマイホームの譲渡損失についての損益通算及び繰越控除の特例の適用を受けていないこと、売手と買手の関係が、親子や夫婦など特別な間柄ではないことが主な適用要件です。

実家が空き家になった場合の売却方法

たった1分程の入力で、最大6社から無料で査定を受けることが可能。

1社のみに査定を依頼して売却を進めることがありますが、不動産会社によって査定額はまちまち。300万円~500万円、それ以上違うことも普通。複数社の査定を行うことは必須です。